Você conhece o Warren Buffett, um dos maiores e um dos mais ricos de todos os tempos?

Ele é um investidor de “valores”, apesar de suas estratégias de investimento não serem tão simplista assim. Além disso, você conhece o índice que leva o seu nome?

Este índice se baseia numa lógica financeira relativamente simples e clássica. Nos últimos anos, ela ficou conhecida como índice Buffett porque Warren Buffett acredita que esta é "provavelmente a melhor maneira de avaliar valorizações dentro de um período determinado".

Sabemos que hoje o mercado esta inflado, “muito alto” ou “muito caro”. É o caso da Nasdaq neste momento. O índice Warren Buffet nos oferece, nestes casos, uma indicação precisa em relação a noção de valorização dos mercados.

O que é o índice Warren Buffett?

O Índice Warren Buffett é uma maneira de medir o valor total de todas as ações cotadas na bolsa de um país, dividido pelo seu produto interno bruto (PIB). É uma forma de avaliar se o mercado acionário do país em questão está supervalorizado ou subvalorizado em relação à média de um período. É um tipo de avaliação muito parecida com a relação entre preço/vendas de uma empresa. A diferença é que aqui se avalia o país inteiro.

A formula é a seguinte:

Índice Buffet de um país = Capitalização de mercado de todas as empresas listadas neste país / PIB do país

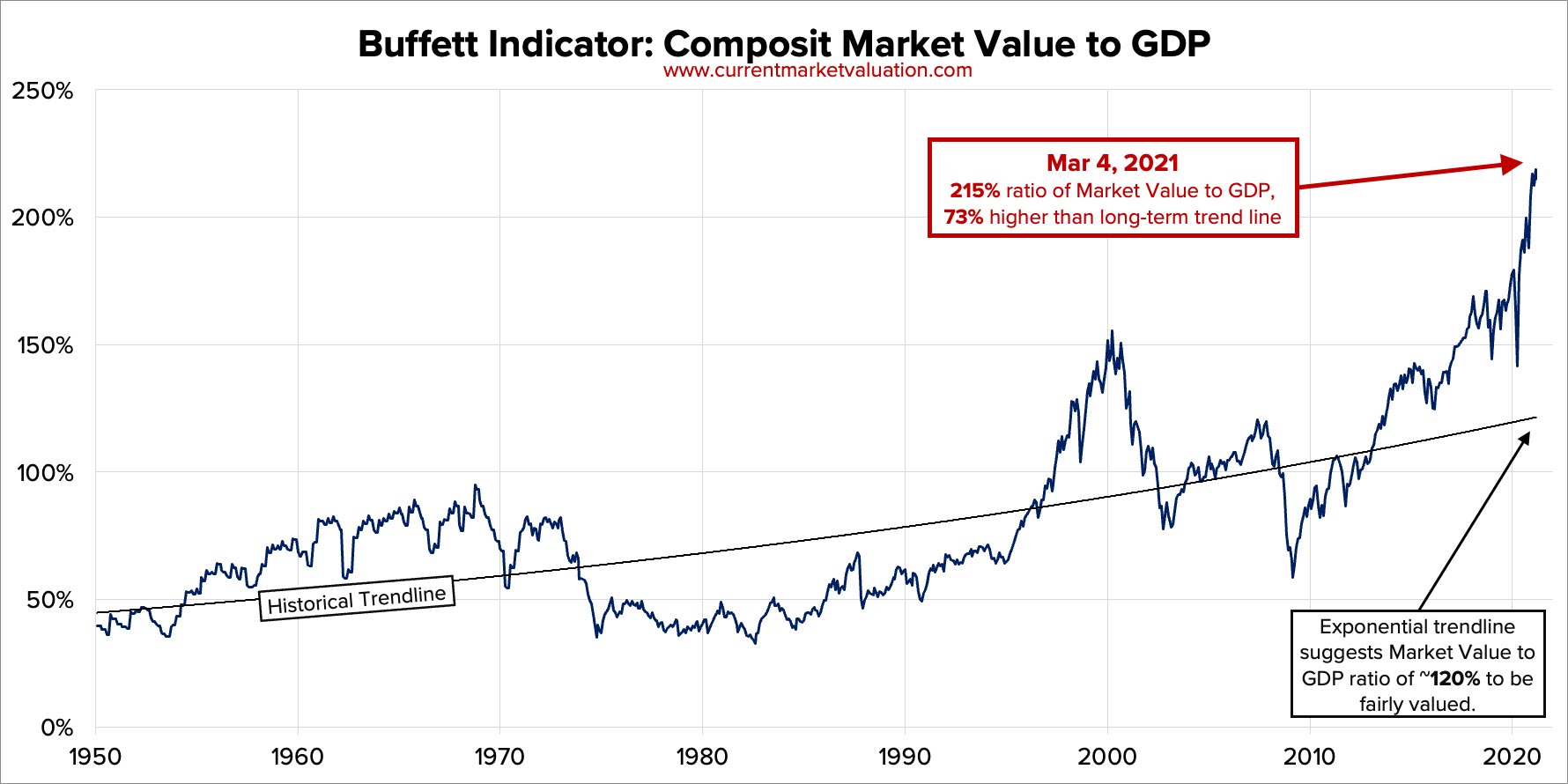

Abaixo, o índice Buffet dos Estados-Unidos e a sua tendência a longo termo:

Por volta de 215%, a conta nos diz que a valorização global dos mercados acionários dos EUA hoje em dia é de 2,15 vezes maior do que o PIB dos EUA. A tendência histórica é de 120%.

Para quê serve este índice?

O Índice Warren Buffet oferece uma maneira simples de avaliar o preço de todas as empresas e de comparar este valor com a produção total do país. Como já indicamos, o índice se assemelha muito à relação preço/vendas (preço sendo o valor da ação); uma forma de avaliação de alto nível de uma empresa.

Uma média de preço/vendas acima de 1 (ou 100%) é geralmente considerada como um sinal de supervalorização, enquanto as empresas com uma média abaixo de 0,50 (ou 50%) são consideradas "baratas" ou "desvalorizadas". A fim de avaliar corretamente uma empresa, outros fatores devem ser levados em consideração, tais como as margens e o crescimento.

Como utilizar o índice de Warren Buffet?

Como o índice Buffett nos dá uma avaliação dos mercados em relação ao PIB, podemos dizer que um índice elevado antecipa uma queda nos mercados e, inversamente, um índice baixo antecipa uma tendência de alta nos mercados.

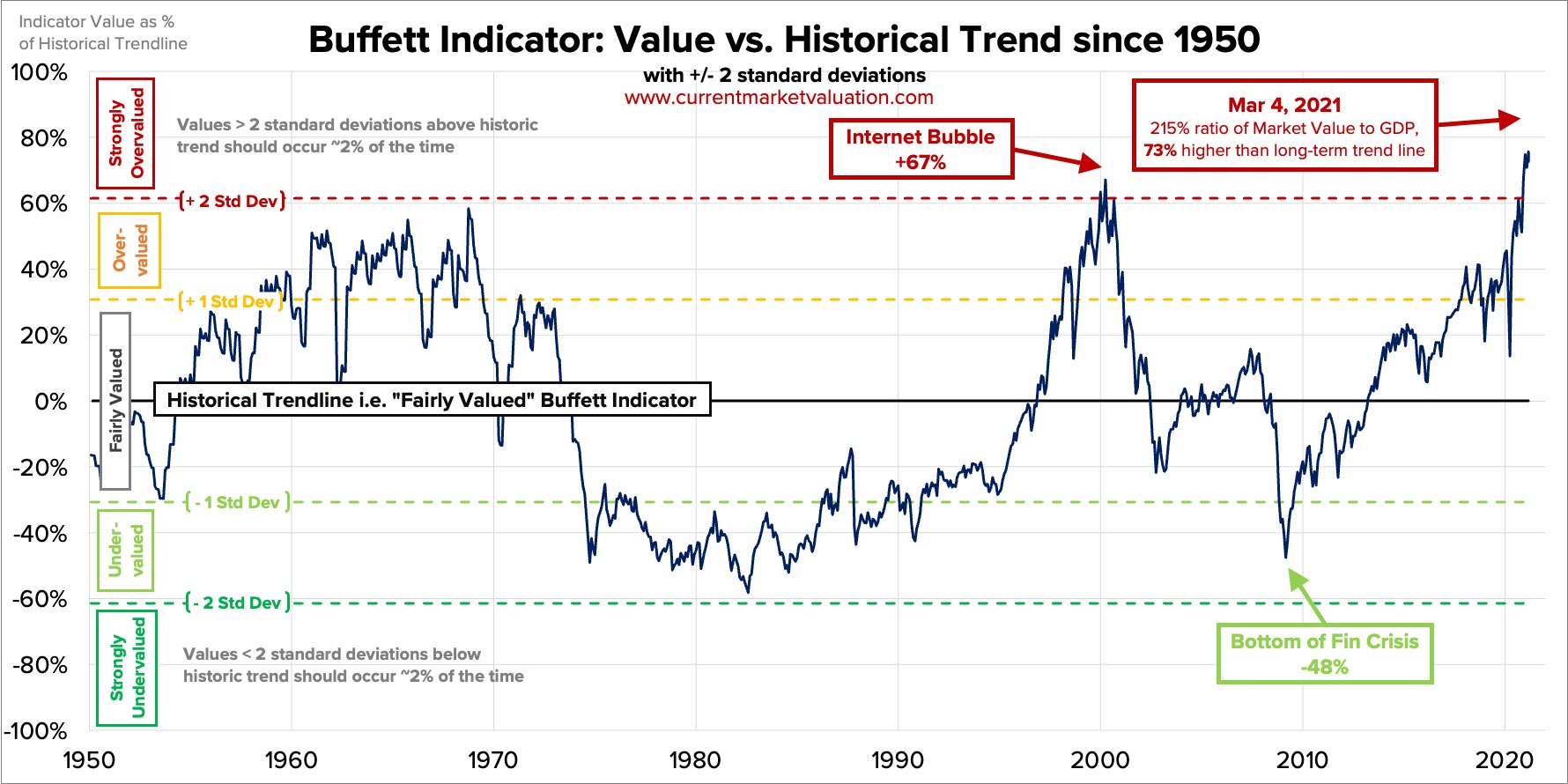

O gráfico a seguir mostra exatamente isso: quando o índice está nas zonas laranja ou vermelha (ou seja, diferença grande entre os valores e sua média), ele tende a voltar ao normal. Da mesma forma, quando a diferença está na zona verde (ou seja, abaixo da média de um determinado período), o indicador começa a subir novamente. Isto está diretamente relacionado com as flutuações do mercado, pois quando um mercado cai, o valor de suas empresas cai proporcionalmente.

Abaixo, a diferença entre o índice Buffett dos Estados-Unidos e sua tendência a longo termo:

(A escala da esquerda representa a diferença percentual entre o valor do índice Buffett e sua média em um determinado período)

Em 2000, durante a bolha da Internet, o índice Buffet estava +67% acima de sua média, ou seja, mais de 2 desvios acima do padrão. E já conhecemos o desenrolar da historia...

Hoje, estamos +73% acima da média: um forte sinal de supervalorização.

Devemos acreditar na frase mais famosa de Warren Buffet:

"Desconfiem quando o mercado estiver muito voraz"?

A mesma questão também surgiu quando +1 desvio padrão foi alcançado (linha laranja).

Atenção: é dado que as altas das valorizações são dados ruins para identificar os picos dos mercado. Por enquanto, muitos investidores estão confiantes em apostar que a recuperação pós-pandemia vai impulsionar alguns dos denominadores de proporções como estes. Por isso, as fortes valorização não os assustam, por enquanto...

Mas por quanto tempo essa tranquilidade vai durar?

Os limites do índice de Warren Buffet

Embora o índice Buffett seja uma excelente medida de análise macro, uma média entre preço/venda (ou neste caso, preço/PIB) também pode ser bastante grosseira pois ela não leva em conta a rentabilidade das empresas, mas apenas seus faturamentos; conta que pode ser enganosa.

Além disso, esta média tende a aumentar durante um longo período de tempo (cerca dos últimos 30 anos) e, como resultado, muitos investidores se perguntam qual deveria ser uma média razoável. Se a média atual é de cerca de 120%, e se a proporção está acima de 100%, o mercado está definitivamente supervalorizado. Neste caso, devemos concluir que o mercado "normal" está supervalorizado?

Além disso, esta proporção é influenciada pelas tendências de introdução na bolsa e pela porcentagem de empresas listadas no mercado de ações (empresas privadas). Se houvesse um grande aumento na porcentagem de empresas públicas em relação as empresas privadas, a taxa de capitalização de mercado em relação ao PIB aumentaria, embora nada tivesse mudado em termos de valorização.

Além disso, o índice Buffett lida apenas com os mercados acionários. Sabemos que as obrigações e as taxas de juros desempenham um papel importante nas flutuações do mercado, e que eles estão hoje em dia em níveis extremamente baixos.

Finalmente e o mais importante: todos estes índices financeiros são apenas cálculos e números. Como sabemos muito bem, o mercado está sempre certo e pode permanecer "irracional" por muito tempo.

Este é, portanto, um índice como qualquer outro e deve ser manipulado com atenção.